Поэтому стоит рассмотреть примеры инвестиционных портфелей для достижения разных целей. Опытные инвесторы часто комбинируют разные типы портфелей, не сосредотачиваясь на одном формате. Такой подход обеспечивает предельную диверсификацию и уровень дохода от среднего и выше. Информация, которую вы получаете

на мероприятии, носит консультационный характер и не является рекомендацией

или побуждением к действию.

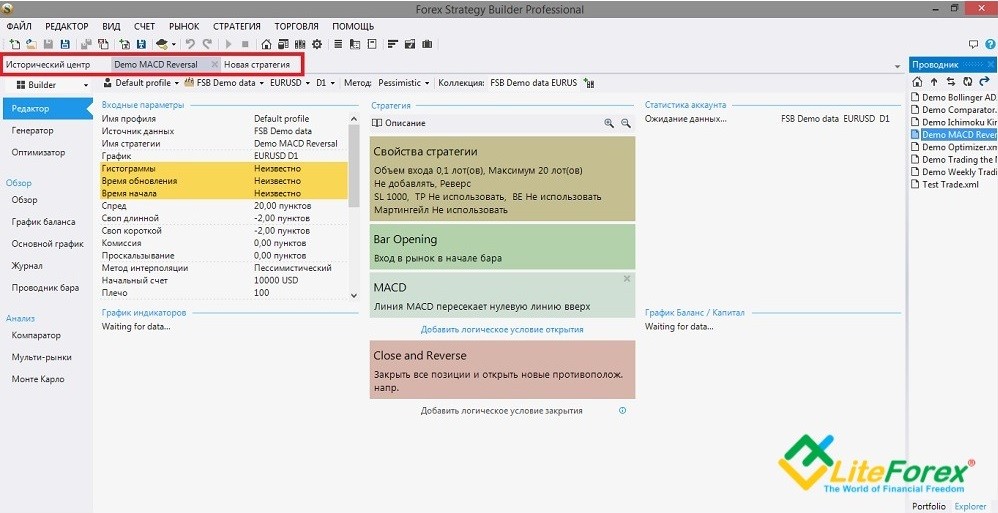

Следующим шагом является выбор наиболее оптимального управления активами. Просто купив облигации или ценные бумаги и ждать, когда капитал начнет приумножаться, является неправильным, так как шансы на это будут минимальными. Необходимо следить за своими активами и своевременно принимать соответствующие меры. Инвестиционная стратегия – это комплекс мер, направленных на достижение определенной финансовой цели [1]. Основные стратегии, позволяющие осуществлять формирование и организовать грамотное управление инвестиционными портфелями строятся на техническом анализе рынка.

- Подсчитав коэффициент бета, можно выяснить не только уровень рисковости акции по отношению к рынку, но и направленность.

- Это компании из разных секторов и вероятность того, что сразу все они уйдут в минус, очень мала.

- Главное, что будет объединять этих людей — понятная цель и план на пути достижения.

- Они могут годами ждать, пока компания развивается, занимает новые рынки и готовится выйти на биржу.

Данный этап формирования инвестиционного портфеля является самым важным, так как от правильно выбранного инвестиционного инструмента зависит потенциальная прибыль инвестора и возможные риски убытков. Вариант подходит тем, кто не любит лишний раз рисковать и готов вкладываться на период от 3 до 5 лет. Доходность с годами усредняется и не так влияет на деньги инвестора, как при краткосрочных вложениях. А ещё невысока корреляция между классами активов — цена одного редко зависит от стоимости другого. То есть на разные события такие активы реагируют по‑разному, поэтому весь портфель вряд ли резко подешевеет из‑за какой‑то неудачной новости.

Виды инвестиционных портфелей по степени вовлечённости

Голубыми фишками (англ. blue-chip) называют ценные бумаги крупных и высокодоходных компаний. Второй эшелон — акции менее известных, но надежных компаний. При анализе дивидендной истории учитывают, как компания платит дивиденды на протяжении последних 5–10 лет.

- Это такие компании, которые платят дивиденды непрерывно на протяжении 25 лет на американском или не менее 7 лет на российском рынке.

- Лучшая стратегия для инвесторов в индекс — «купить и забыть».

- Но это сложно, требует опыта и специальных знаний, так что такое лучше оставить профессионалам.

- Получив определенный опыт, вы сможете собрать неплохой портфель самостоятельно, однако рекомендуется все же обращаться к экспертам.

- Формирование эффективного портфеля связано с грамотным распределением рисков и доходности.

- Для людей без такого стартового капитала доступны, например, фонды IPO или коллективные инвестиции.

Даже самый успешный управляющий не может гарантировать определенный процент прибыли. Когда нет соизмеримой цели, непонятно, какой нужен результат. Сложно определить срок вложений, выбрать инструменты, просчитать возможный риск и доход. В зависимости от профиля и пожеланий инвестора, в портфель можно включить недвижимость, объекты коллекционирования, страховые продукты и другие активы. Кроме вышеперечисленного, содержит акции индексных фондов, облигации крупных корпораций, ПИФы.

Сбалансированный портфель и минимизация рисков

Определитесь с целью

Поймите, зачем вам нужен инвестиционный портфель. Между созданием собственного пенсионного фонда и портфелем для защиты от инфляции существует большая разница. После формирования портфеля нужно постоянно «держать руку на пульсе». Рынок меняется, поэтому портфель стоит пересматривать — например, каждые три месяца, раз в полгода или раз в год.

Кроме того, бета-коэффициент может быть положительным или отрицательным. Если он положительный, то эффективность ценных бумаг, для которых рассчитан В, будет аналогична динамике рыночной эффективности, при отрицательном В эффективность данной ценной бумаги будет снижаться. Для наших дальнейших рассуждений необходимо ввести очень важное понятие – принцип рыночного равновесия.

В Росгвардии учреждены ведомственные награды – ohrana.ru

В Росгвардии учреждены ведомственные награды.

Posted: Thu, 16 Mar 2017 07:00:00 GMT [source]

Портфель собирают на длительную перспективу, чтобы заработать в результате роста активов и выплаты дивидендов. При этом доходность инвестиций должна быть выше доходности по банковским CapitalProf форекс брокер вкладам, а иначе смысла в покупке акций, облигаций и других инструментов не будет. В отличие от депозитов, инвестиции не застрахованы государством и всегда связаны с риском.

Если цена на нефть упадет, то у инвестора подешевеет весь портфель. Портфели роста используют те, кто хочет увеличить капитал. Портфели дохода — те, кто хочет получать пассивный доход от инвестиций. И портфели роста, и портфели дохода можно разделить ещё на несколько видов в зависимости от риск-профиля инвестора.

Есть ли примеры готовых сбалансированных портфелей?

В статье рассмотрим, как составить инвестиционный портфель, какой стратегии придерживаться, а также перечислим типичные ошибки новичков. Несистемные риски можно сгладить с помощью диверсификации активов, то есть покупки ценных бумаг из разных стран, отраслей, разных видов, чьи доходности не связаны между собой. С подобными рисками как раз работает портфельное инвестирование.

Рассмотрим основные виды формирования инвестиционного портфеля. Каждый инвестор предъявляет к портфелю свои требования, которые зависят от его целей и горизонта инвестирования. Но можно говорить о хорошо сбалансированном портфеле — он получается при правильно организованной диверсификации, когда показатели риска и доходности у активов из этого портфеля будут максимально устраивать инвестора. При этом у каждого инвестора готовность к риску и размер ожидаемой доходности могут быть своими. Но диверсификация — это не просто покупка ценных бумаг разных компаний. Например, портфель не будет диверсифицированным, если в нем есть только акции Газпрома, Total и Chevron, потому что хоть это компании из трех разных стран, но все они относятся к одной отрасли — нефтегазовой.

Этап 3. Определение риск-профиля.

Если составлять универсальный вариант для старта, то рекомендуется начинать с комбинации голубых фишек и государственных облигаций. Для большей диверсификации можно положить в портфель бумаги из разных секторов экономики — так вы защитите себя от неожиданностей на рынке. Преимущество такого портфеля — управление не занимает много времени. Вам не нужно выбирать и оценивать акции самостоятельно, за вас это сделала управляющая компания.

Консервативный портфель — это умеренно рисковый и, как следствие, менее прибыльный портфель, состоящий из краткосрочных займов, облигаций и других инструментов с минимальной степенью риска. Купив акции «дивидендных аристократов», вы будете получать доход в виде дивидендов, которые потом сможете реинвестировать, то есть вложить заново. Стоит учитывать, что в определенных случаях компании могут отказаться от выплаты дивидендов.

Компромиссным вариантом может являться сбалансированный портфель, который позволит как получить деньги за счет быстрой смены курса «агрессивных» активов, так и «подстелить соломку» при помощи менее рисковых акций. Соотношение тех и других инвестор может определить самостоятельно в зависимости от рыночной конъюнктуры. В сбалансированном портфеле должно быть больше облигаций, чем акций, а в число акций должны входить как дивидендные акции, так и акции роста и недооценки.

С акциями, несмотря на их высокую волатильность, зарабатывают на экономическом росте, облигации обеспечивают стабильный текущий доход. Разберемся, какие портфели существуют и какую инвестиционную стратегию выбрать для своих целей. Поэтому не стоит тратить время на поиски идеально сбалансированного портфеля — лучше собрать тот, что больше всего подходит вашим текущим задачам, и начать инвестировать с ним. Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Регулярно пополняйте счет и реинвестируйте

Чем больше денег вы будете вкладывать в свой портфель, тем больше будет инвестиционная база. Если портфель приносит вам доход в виде дивидендов или купонных выплат, реинвестируйте эти деньги.

В 2007 году Уоррен Баффет поспорил на 1 млн долларов США, что ни один профессионал не сможет составить фонд хотя бы из пяти хедж-фондов и обогнать по доходности индекс S&P 500 на дистанции в десять лет. Инвесторам, которые планируют воспользоваться результатами своих инвестиций на пенсии, рекомендуют учитывать возраст при распределении капитала между акциями и облигациями. Чем моложе инвестор, тем больше у него есть времени, и тем больше рисков он может на себя взять. При инвестировании на длительный срок выше шанс получить большую доходность. При краткосрочных инвестициях из-за волатильности возрастают риски.

Глава 5.1. Инвестиционный портфель: понятие, виды, цели и принципы формирования

Составить его можно из «голубых фишек» (ценных бумаг крупных, надежных компаний) и гособлигаций. Можно вложить в разные сектора экономики для обеспечения диверсификации. Возможна некоторая корректировка в зависимости от возраста и инвестиционных целей инвестора. У молодых и только начинающих свой путь аппетит к риску часто неоправданно высок — 70% инвестиций может приходиться на более рискованные инструменты (акции), 30% — на консервативные (облигации). С возрастом эта пропорция зеркально меняется, и более зрелый инвестор будет вкладывать все меньше в рискованные активы.

Валютный портфель — это портфель, полностью состоящий из валюты. По секторам экономики — например, нефтегазовая сфера, фармацевтика или производство полупроводников. Какая‑то отрасль давно устоялась и теперь просто приносит стабильный дивидендный доход, а где‑то кипят инновации, способные изменить мир — и принести хороший доход тем, кто вовремя разглядел этот потенциал. В Тинькофф-журнале есть подробная статья о том, как инвестор может диверсифицировать свой портфель по секторам. Обычно под агрессивным понимают портфель, во‑первых, практически полностью состоящий из акций, а во‑вторых, из тех акций, что в данный момент пользуются повышенным спросом на рынке. Агрессивные инвесторы видят этот спрос и добавляют такие акции себе в портфель с расчетом, что в дальнейшем их цена вырастет еще больше.

Он не склонен рисковать и не готов к значительному сокращению стоимости своего портфеля в случае просадки на рынке. При самостоятельном подборе бумаг стоит следить за тем, чтобы один актив не занимал больше 10% от состава портфеля, а один сектор — больше 20%. То есть не стоит покупать на половину денег акции одной компании, а на другую половину — бумаги 10 других. Потому что если основной актив сильно просядет в цене, то оставшиеся бумаги вряд ли восстановят общую стоимость портфеля. В 70–80-е годы прошлого века эта страна развивалась очень высокими темпами, что сказалось и на резком росте стоимости акций японских компаний. И только сейчас — в 2020-х, то есть спустя 30 (!) лет — котировки японских компаний постепенно начинают приближаться к уровню 80-х годов прошлого столетия.